O TARIFAÇO DE LULA

Governo Lula Implementou 25 Novos Impostos em Apenas 2 Anos – Veja Quanto Você Está Pagando a Mais

Desde IOF até “taxa das blusinhas”: descubra todos os aumentos que mexeram no seu bolso

O que era promessa de campanha virou realidade dolorosa para o brasileiro. Em menos de três anos de mandato, o presidente Luiz Inácio Lula da Silva (PT) aprovou 25 medidas de aumento de impostos e taxas que impactam diretamente a vida de milhões de pessoas.

💸 Os Números Que Assustam

- R$ 60 bilhões por ano só com o voto de qualidade do Carf

- 20% de taxa nas suas compras internacionais acima de US$ 50

- IOF dobrou em várias operações financeiras

- Fim de isenções que você nem sabia que tinha

🎯 Os Impostos Que Mais Afetam Você

1. “Taxa das Blusinhas” (2024) Aquela blusa da Shein que custava R$ 25? Agora paga 20% a mais se a compra passar de US$ 50.

2. IOF nos Cartões (2025) Comprou algo no exterior? O IOF subiu de 3,38% para 3,5% – parece pouco, mas soma no final do mês.

3. Combustíveis (2024) O governo voltou a cobrar PIS/Cofins integral nos combustíveis. Resultado: tanque mais caro.

4. Apostas Esportivas – “Bets” (2025) Além da taxa de R$ 30 milhões para operar, as casas de apostas pagam cerca de 50% de impostos – adivinha quem paga essa conta no final?

📊 A Estratégia Por Trás dos Números

O governo justifica os aumentos como necessários para:

- ✅ Equilibrar as contas públicas

- ✅ Cumprir a meta fiscal

- ✅ Arrecadar mais sem cortar gastos

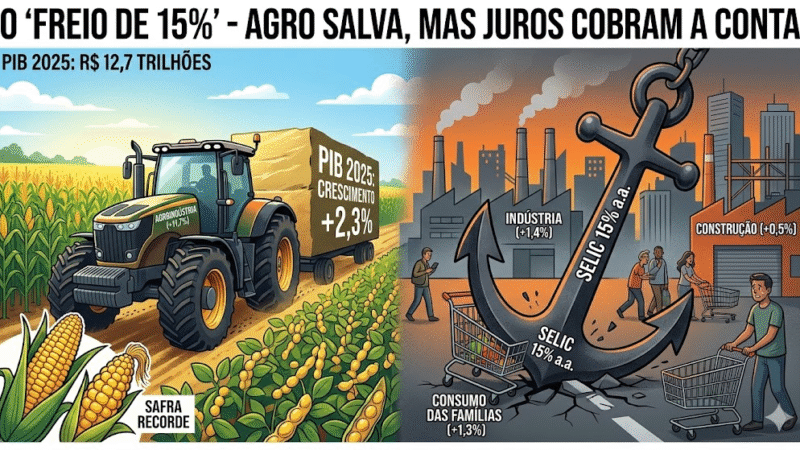

Mas especialistas alertam: essa estratégia pode impactar o crescimento econômico e o consumo das famílias.

🚨 O Que Vem Por Aí

A Medida Provisória 1303/2025 trouxe mais mudanças:

- Fim da isenção de IR em LCIs, LCAs e outros investimentos “seguros”

- Aumento de 12% para 18% na taxação das bets

- IR de 17,5% sobre ganhos com criptomoedas

- JCP sobe de 15% para 20% a partir de 2026

🤔 A Pergunta Que Não Quer Calar

Será que esses aumentos são realmente necessários ou existe uma estratégia política por trás?

O que você acha? Os aumentos são justificados para equilibrar as contas ou estão exagerando na dose?

💬 Compartilhe sua opinião nos comentários e marque quem precisa saber disso!

📱 Salve este post para não esquecer na hora do Imposto de Renda!

Fonte: Levantamento CNN Brasil | Atualizado em 18/07/2025

2023

- Créditos tributários: publicação da MP 1202, que anteriormente determinava o fim do Perse (programa de ajuda ao setor de eventos criado durante a pandemia), mas acabou desidratada após pressão do Congresso e, no fim, estabelece “apenas” limites para a compensação de créditos tributários decorrentes de decisões judiciais;

- Aumento do PIS/Cofins: o governo reverteu a decisão que impôs alíquotas reduzidas de PIS/Cofins em janeiro de 2023, mas a decisão foi derrubada pelo Congresso em seguida; no entanto, em outubro de 2024 o STF (Supremo Tribunal Federal) validou o decreto do Executivo e reestabeleceu a medida;

- Fundos de investimentos exclusivos e offshore: foi estabelecida em novembro de 2023 uma nova tributação para fundos de investimentos exclusivos e offshores, com cobrança de 15% para fins de IR (Imposto de Renda) nos fundos de longo prazo, ou de 20% nos fundos de curto prazo, de até um ano;

- IPI (Imposto sobre Produtos Industrializados) para armas de fogo: decreto de outubro de 2023 elevou a cobrança do IPI, com a incidência para armas de fogo passando de 29% para 55% e, para cartuchos de munições e afins, de 13% para 25%;

- Limitação de JCP (Juros sobre Capital Próprio): o governo restringiu os benefícios fiscais do JCP, com medidas que limitaram a base de cálculo e vedaram as estruturas que permitiam maiores deduções;

- Voto de qualidade do Carf (Conselho de Administração de Recursos Fiscais): o governo conseguiu a recriação do voto de qualidade do Carf, uma das medidas consideradas mais importantes para aumentar a arrecadação, pois antes muitos processos empatados eram decididos a favor do contribuinte, mas, agora, a Fazenda consegue a decisão a seu favor e com que os créditos não sejam cobrados; o governo estima arrecadação de cerca de R$ 60 bi por ano;

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços): o governo editou uma medida provisória em que estabelece o ICMS fora da base de cálculo dos créditos de PIS/Cofins.

2024

- Combustíveis: o governo retomou a cobrança integral de PIS/Cofins para os Governo retomou a cobrança integral de PIS/Cofins para combustíveis;

- IRPJ e CSLL: o novo ano também marcou o fim da isenção de IRPJ e CSLL sobre benefícios fiscais, como subvenções e crédito presumido do ICMS, que passaram a integrar a base de cálculo tributável;

- Taxa das blusinhas: entrou em vigor em 1º de agosto a lei que estabelece a taxação de 20% sobre compras internacionais acima de US$ 50, após amplo debate no Congresso o nível da alíquota que seria cobrada; o nome faz alusão às “blusinhas” que alguns brasileiros compra em empresas estrangeiras que oferecem preços muito mais baixos que os praticados no cenário doméstico, como Shein, Shopee e Amazon;

- Tributação de multinacionais: foi estabelecida a cobrança mínima de 15% sobre os lucros de multinacionais no país com faturamento anual igual ou superior a 750 milhões de euros em ao menos dois dos últimos quatro anos.

2025

- Tributação das bets: a partir de 1º de janeiro deste ano foi estabelecido o marco regulado de apostas de quota fixa no Brasil, como no caso das “bets”, empresas que ofertam apostas esportivas online; cada empresa teve que pagar ao governo outorga de R$ 30 milhões para poder operar no país, além de cumprir uma série de requisitos; inicialmente os sites legalizados tinham cobrança de 12% sobre o faturamento bruto, além de 15% de IRPJ e CSLL (com sobretaxa de 10% em lucros acima de R$ 240 mil), 9,25% sobre a receita bruta (regime não cumulativo), ISS (Imposto sobre Serviço) que varia de 2% a 5% e taxa de fiscalização que varia entre 0,17% a 0,30% – o total da carga tributária fica em torno de 50%;

- Reoneração da folha: após longa discussão ao longo de 2023 e 2024, o governo conseguiu passar a reoneração gradual da folha de pagamentos de funcionários do setor privado e da folha de pagamentos dos municípios, que haviam sido “desoneradas” em 2011 e as cobranças passaram a variar entre 1% a 4,5%; o retorno da cobrança vale a partir de 1º de janeiro de 2025 e será gradual até 2028, quando a incidência voltará a ser de 20% – alíquota que era cobrada até 2011;

- Fim do Perse (Programa Emergencial de Retomada do Setor de Eventos): o governo tentou dar fim ao Perse, criado para atender o setor de turismo e de eventos durante a paralisação da pandemia da Covid-19, com a criação da MP 1202/2024, mas, após forte pressão do setor produtivo, houve negociação e o programa só teve fim em março de 2025, quando foi atingido o teto orçamentário estabelecido em R$ 15 bilhões.

Além das medidas acima, o governo adotou recentemente duas ações para aliviar as contas públicas e aumentar a arrecadação para chegar à meta de déficit zero: o decreto que aumenta o IOF e a MP com outras compensações, em meio ao imbróglio criado diante da primeira alternativa.

IOF (o que está valendo com a decisão de Moraes)

- Cartões de crédito/débito: a alíquota do IOF para compras internacionais via cartões de crédito ou de débito subiu de 3,38% para 3,5%;

- Operações em câmbio: a alíquota para a compra de moeda em espécie foi de 1,1% para 3,5%, assim como o envio de recursos ao exterior que não forem detalhados; já as remessas ao exterior para investimentos seguem com alíquota de 1,1%, após repercussão negativa do mercado no caso de aumento da cobrança;

- Crédito a empresas: a alíquota diária para transações diárias dobrou de 0,0041% para 0,0082%, enquanto foi estabelecido uma alíquota fixa de 0,38% para as empresas de modo geral, inclusive às enquadradas no Simples Nacional;

- Seguro de vida: passa a incidir IOF de 5% sobre aportes mensais superiores a R$ 300 mil em planos de seguro de vida com cobertura por sobrevivência, como o VGBL (Vida Gerador de Benefício Livre); a partir de 2026, o imposto passa a incidir nos aportes que excederem R$ 600 mil, independente se foram depositados em uma ou várias instituições;

- FIDC (Fundos de Investimento em Direitos Creditórios): foi instituída a cobrança de 0,38% de IOF sobre a aquisição primária de cotas de FIDC, exceto para compras realizadas até 13 de junho de 2025 ou no mercado secundário;

- Cooperativas de crédito: operações de crédito com valor anual acima de R$ 100 milhões passam a ser tributadas como empresas comuns;

MP 1303/2025

- Fim da isenção a títulos incentivados: o governo acabou com a isenção de IR (Imposto de Renda) em títulos incentivados, como LCIs (Letras de Créditos Imobiliários), LCAs (Letras de Crédito do Agronegócio), CRIs (Certificados de Recebíveis Imobiliários) e CRAs (Certificado de Recebíveis do Agronegócio) e outros, estabelecendo a cobrança de uma alíquota de 5% no IR sobre essas aplicações;

- Taxação maior das bets: a medida provisória também estabelece um aumento na alíquota das bets, passando de 12% para 18%; com a decisão, as empresas de jogos esportivos dizem que as cobranças totais elevam a alíquota final acima de 50%;

- Mudança na CSLL: outra medida foi o aumento da cobrança sobre a Contribuição Social sobre o Lucro Líquido de empresas de seguros privados e instituições financeiras, passando de 9% a 15%;

- Mudanças no JCP: o governo também pretende aumentar a arrecadação com o aumento na alíquota de JCP (Juros sobre Capital Próprio), que a partir de 2026 passará de 15% para 20%;

- Criptoativos e ativos virtuais: a MP também prevê a padronização da cobrança de IR sobre todos os ganhos de criptoativos e ativos virtuais em 17,5%;